V letu 2023 pričnejo veljati davčne spremembe na področju obdavčitve fizičnih oseb (novela ZDoh-2AA) in sprememba Zakona o davku od dohodkov pravnih oseb, ki stopi v veljavo s 1. 1. 2023

Zakon o spremembah in dopolnitvah Zakona odohodnini (ZDoh-2AA) je bil sprejet 28.11.2022, je bil objavljen v Uradnem listu RS št. 158/2022.

SPREMEMBE OBDAVČITVE DOHODKA IZ ZAPOSLITVE

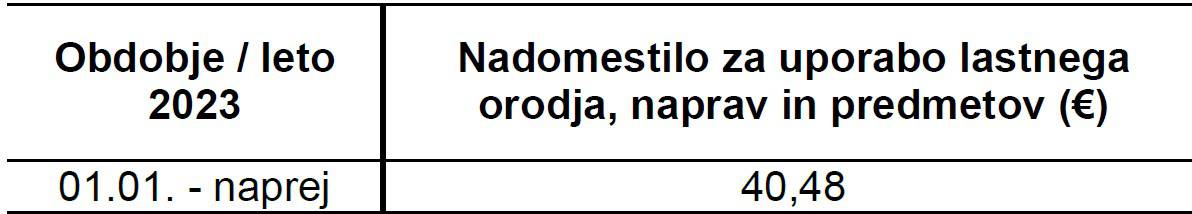

Sprememba pri obdavčitvi nadomestila za uporabo lastnih sredstev zaposlenega

(10. točka prvega odstavka 44. člena Zakona o dohodnini)

Po novem se v davčno osnovo dohodka iz delovnega razmerja ne všteva nadomestilo za uporabo lastnih sredstev pri delu na domu v skladu s predpisi, ki urejajo delovna razmerja, pod pogojem, da je s posebnimi predpisi ali na podlagi kolektivne pogodbe oziroma splošnega akta delodajalca določeno do višine 2 % zadnje znane povprečne letne plače zaposlenih v Sloveniji, preračunane na mesec, za vsak dan dela na domu.

Za leto 2022 je veljalo, da se v davčno osnovo ni vštevalo nadomestilo na podlagi izračuna realnih stroškov kot utemeljen in razumen znesek – do višine 5 % mesečne plače delojemalca, vendar ne več kot do višine 5 % povprečne mesečne plače zaposlenih v Sloveniji.

SPREMEMBA OBDAVČITVE PLAČILA ZA POSLOVNO USPEŠNOST

Sprememba pri obdavčitvi plačila za poslovno uspešnost

(12. točka prvega odstavka 44. člena Zakona o dohodnini)

V davčno osnovo dohodka iz delovnega razmerja se ne všteva plačilo za poslovno uspešnost, izplačano v zvezi z delovnim razmerjem v denarju ali naravi, po novem »največ dvakrat v koledarskem letu« vsem upravičenim delavcem, če je pravica do izplačila za poslovno uspešnost določena v splošnem aktu delodajalca ali kolektivni pogodbi, in sicer do višine 100 % povprečne mesečne plače zaposlenih v Sloveniji. Črta se možnost, da se znesek neobdavčeno izplača do višine 100 % povprečne mesečne plače delavca, vključno z nadomestili plače, izplačanih za zadnjih 12 mesecev pri delodajalcu, če je to za zavezanca ugodneje.

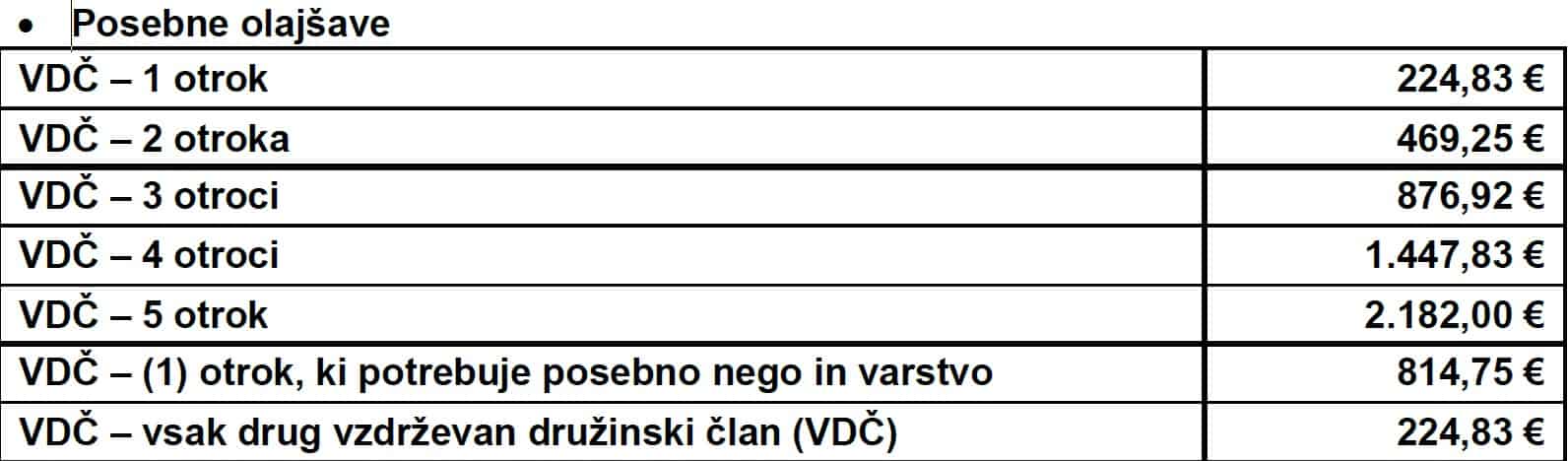

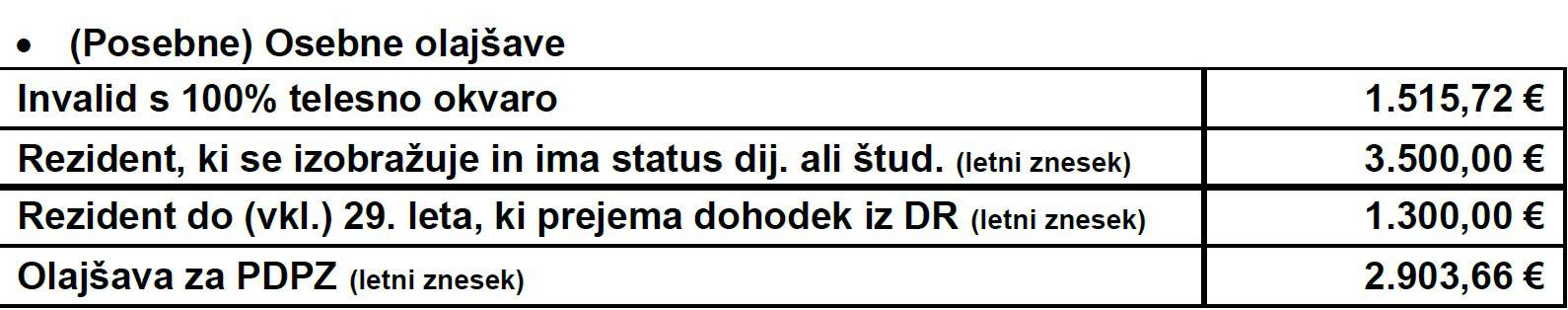

SPREMEMBE OBDAVČITVE DOHODKOV IN DAVČNIH OLAJŠAVAH

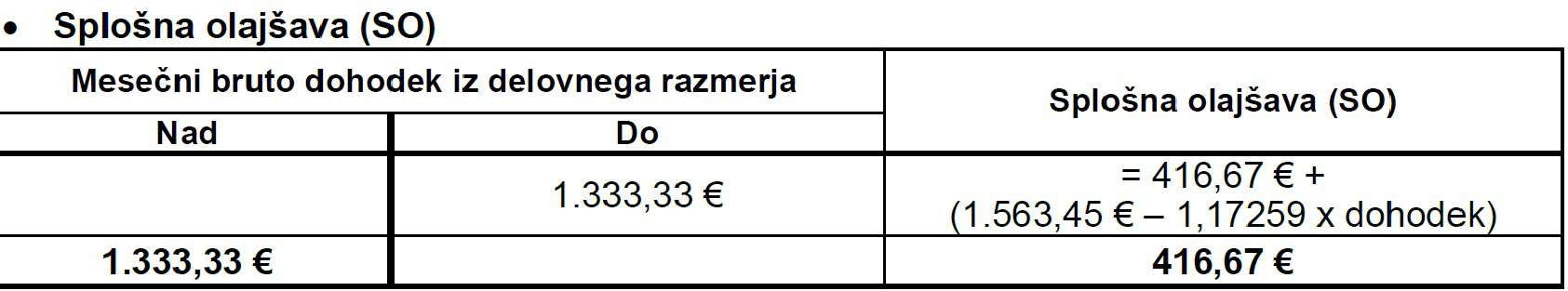

Znižanje splošne olajšave

Vsakemu rezidentu se prizna zmanjšanje letne davčne osnove v višini 5.000,00 Eurov v letu 2023 (v letu 2022 je to zmanjšanje znašalo 7.500,00 Euro), pod pogojem, da drug rezident zanj ne veljavlja posebne olajšave za vzdrževanega družinskega člana. Za nadaljnja leta se črta poviševanje splošne olajšave.

Poleg tega se spreminja način izračuna dodatne splošne olajšave, ki jo prejme rezident, če skupni dohodek rezidenta od dohodka iz zaposlitve, dohodka iz dejavnosti (če se obdavčijo z upoštevanjem dejanskih stroškov), dohodka iz osnovne kmetijske in osnovne gozdarske dejavnosti in prenosa premoženjske pravice ter drugih dohodkov – razen dohodka, ki je oproščen plačila dohodnine oziroma se ne všteva v davčno osnovo – v letu, za katero se odmerja dohodnina, ne presega 16.000 evrov. Dodatna splošna olajšava se upošteva kot (sprememba formule) zmanjšanje = 18.761,40 € – 1,17259 × skupni dohodek.

Nova olajšava za mlade do 29 let (113. člen Zakona o dohodnini)

Rezidentu, prejemniku dohodka iz delovnega razmerja, se do dopolnjenega 29. leta starosti, vključno z letom, v katerem dopolni 29 let starosti, prizna zmanjšanje davčne osnove od dohodka iz delovnega razmerja v znesku 1.300,00 Euro na leto. Olajšava se prizna sorazmerno glede na število mesecev delovnega razmerja v posameznem davčnem letu, pri čemer se upošteva vsak polni mesec zaposlitve.

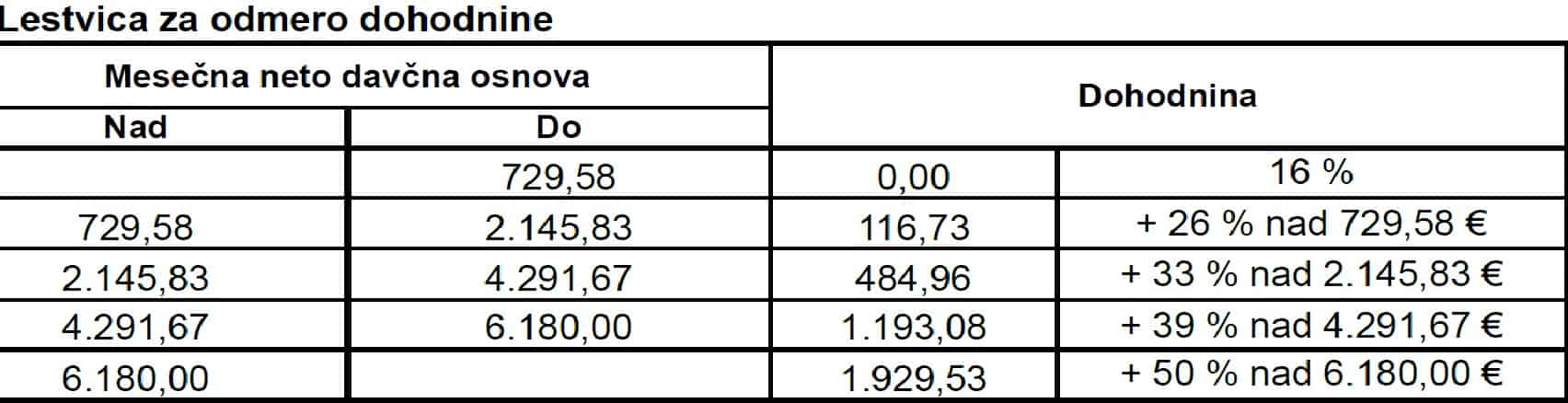

LESTVICA ZA ODMERO DOHODNINE ZA LETO 2023:

SPREMEMBA DAVČNE UREDBE PRINAŠA VIŠJE NEOBDAVČENE ZNESKE POVRAČIL STROŠKOV IN DRUGIH DOHODKOV IZ DELOVNEGA RAZMERJA

V Uradnem listu (162/2022) je bila objavljena sprememba Uredbe o davčni obravnavi povračil stroškov in drugih dohodkov iz delovnega razmerja, ki določa zneske povračil stroškov in drugih dohodkov, ki se ne vštevajo v davčno osnovo dohodka iz delovnega razmerja. Sprememba določa višje neobdavčene zneske dnevnic za službena potovanja v Sloveniji, terenskega dodatka, nadomestila za ločeno življenje, jubilejne nagrade, odpravnine ob upokojitvi, solidarnostne pomoči in plačila za obvezno prakso.

Spremenjeni – višji zneski veljajo za povračila stroškov in druge dohodke za januar 2023 oziroma za izplačila od januarja 2023 dalje v primeru izplačila jubilejne nagrade, odpravnine ob upokojitvi ali solidarnostne pomoči.

DNEVNICE SLOVENIJA

Dnevnice za službeno potovanje v Sloveniji:

- nad 12 do 24 ur znaša dnevnica 27,81 eura

- nad 8 do 12 ur znaša dnevica 13,88 eura

- nad 6 do 8 ur znaša dnevnica 9,69 eura

Dnevnice v Sloveniji, če stroški prenočevanja vključujejo tudi plačilo zajtrka:

- nad 12 do 24 ur (-10%) znaša dnevnica 25,029 eura

- nad 8 do 12 ur (-15%) znaša dnevica 11,798 eura

Pogoji in višina izplačila dnevnic:

- člen

(dnevnice)

(1) Če traja službeno potovanje v Republiki Sloveniji (v nadaljnjem besedilu: Slovenija) nad 12 do 24 ur, se v davčno osnovo dohodka iz delovnega razmerja ne všteva dnevnica do višine 27,81 eura; če traja službeno potovanje v Sloveniji nad 8 do 12 ur, se v davčno osnovo ne všteva dnevnica do višine 13,88 eura; če traja službeno potovanje v Sloveniji nad 6 do 8 ur, se v davčno osnovo ne všteva dnevnica do višine 9,69 eura.

(2) Če traja službeno potovanje v tujini nad 14 do 24 ur, se v davčno osnovo dohodka iz delovnega razmerja ne všteva dnevnica do višine zneska, ki je za posamezno državo oziroma območje določen v predpisu Vlade Republike Slovenije, ki ureja povračila stroškov za službena potovanja v tujino (v nadaljnjem besedilu: predpis Vlade); če traja službeno potovanje v tujini nad 8 do 14 ur, se v davčno osnovo ne všteva dnevnica do višine 75 odstotkov zneska iz predpisa Vlade; če traja službeno potovanje v tujini nad 6 do 8 ur, se v davčno osnovo ne všteva dnevnica do višine 25 odstotkov zneska iz predpisa Vlade.

(3) Če je narava dela takšna, da se v pretežni meri opravlja izven sedeža delodajalca in se delo opravlja na območju Slovenije, delojemalec pa se vsakodnevno vrača v kraj kjer prebiva, se v davčno osnovo dohodka iz delovnega razmerja, ne glede na določbe prvega in drugega odstavka tega člena, ne všteva povračilo stroškov prehrane med delom, do višine in pod pogoji, ki so določeni v 2. členu te uredbe.

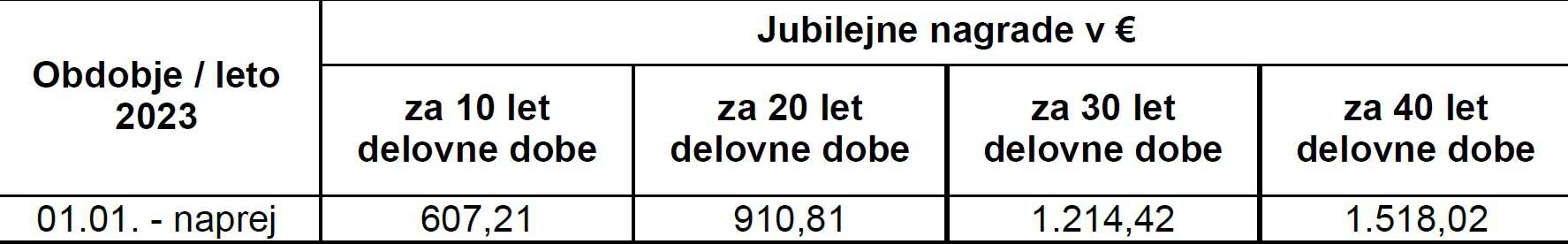

JUBILEJNE NAGRADE V LETU 2023

- člen Davčne uredbe: Jubilejna nagrada se ne všteva v davčno osnovo dohodka iz delovnega razmerja do višine:

- 30 odstotkov zadnje znane povprečne letne plače zaposlenih v Sloveniji, preračunane na mesec, za deset let delovne dobe,

- 45 odstotkov zadnje znane povprečne letne plače zaposlenih v Sloveniji, preračunane na mesec, za 20 let delovne dobe,

- 60 odstotkov zadnje znane povprečne letne plače zaposlenih v Sloveniji, preračunane na mesec, za 30 let delovne dobe,

- 75 odstotkov zadnje znane povprečne letne plače zaposlenih v Sloveniji, preračunane na mesec, za 40 let delovne dobe.

(2) Če je bila delojemalcu izplačana jubilejna nagrada za skupno delovno dobo, se pri istem delodajalcu kasneje izplačane jubilejne nagrade za skupno delovno dobo pri zadnjem delodajalcu vštevajo v davčno osnovo. Če je bila delojemalcu izplačana jubilejna nagrada za skupno delovno dobo pri zadnjem delodajalcu, se pri istem delodajalcu kasneje izplačane jubilejne nagrade za skupno delovno dobo vštevajo v davčno osnovo.

(3) Pri določanju zneska povprečne letne plače zaposlenih v Sloveniji iz prvega odstavka tega člena se upošteva podatek Statističnega urada Republike Slovenije.

Višina jubilejne nagrade za leto 2023:

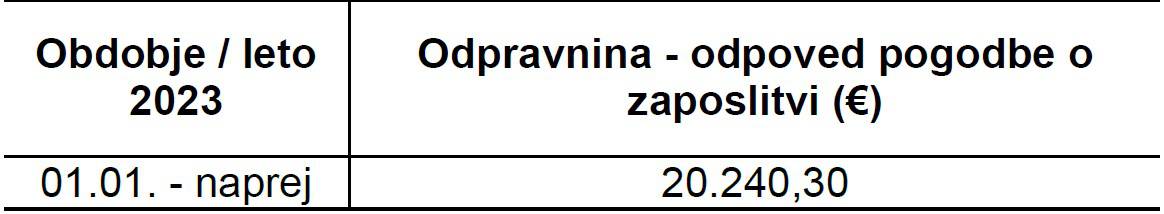

ODPRAVNINA OB ODPOVEDI POGODBE O ZAPOSLITVI V LETU 2023

Zakon o dohodnini – 44. člen:

(dohodek iz delovnega razmerja, ki se ne všteva v davčno osnovo)

| odpravnina zaradi odpovedi pogodbe o zaposlitvi, ki je določena kot pravica iz delovnega razmerja in izplačana pod pogoji, ki jih določa zakon, v višini odpravnine kot je določena zaradiodpovedi pogodbe o zaposlitvi iz poslovnih razlogov ali iz razloga nesposobnosti oziroma izrazlogov, primerljivih poslovnemu razlogu oziroma razlogu nesposobnosti, ki jo je delodajalec dolžan izplačati na podlagi zakona, vendar največ do višine desetih povprečnih mesečnih plač zaposlenih v Sloveniji. Za odpravnino iz prejšnjega stavka se ne šteje odpravnina zaradi odpovedi vsake naslednje pogodbe o zaposlitvi pri istem delodajalcu ali pri osebi, ki je zdelodajalcem povezana oseba in odpravnina, izplačana delojemalcu, ki je z delodajalcem povezana oseba; |

Višina odpravnine za leto 2023:

REGRES ZA LETNI DOPUST – LETO 2023

Zakon o dohodnini – 44. člen:

(dohodek iz delovnega razmerja, ki se ne všteva v davčno osnovo)

regres za letni dopust, ki je določen kot pravica iz delovnega razmerja v skladu z zakonom, ali vsebinsko primerljiv dohodek iz tujine, in sicer do višine 100 % povprečne mesečne oziroma letne plače zaposlenih v sloveniji.

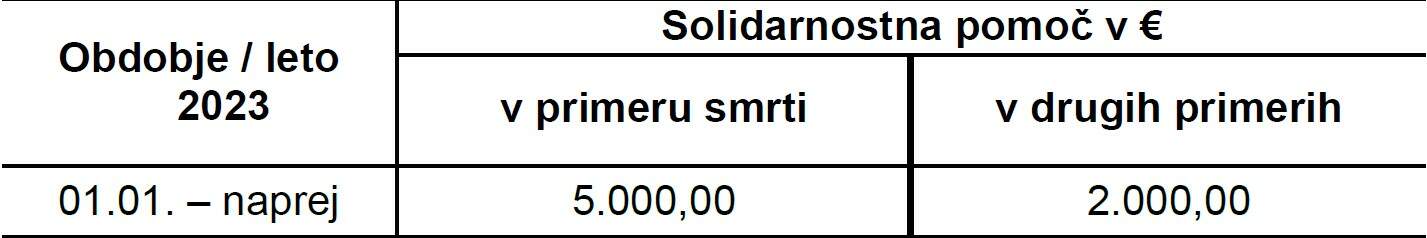

SOLIDARNOSTNA POMOČ – LETO 2023

Davčna uredba – 11. člen

(solidarnostna pomoč)

Solidarnostna pomoč se ne všteva v davčno osnovo dohodka iz delovnega razmerja:

- v primeru smrti delojemalca ali njegovega družinskega člana, do višine 5.000,00 Euro;

- v primeru težje invalidnosti ali daljše bolezni delojemalca ter elementarne nesreče ali požara, kiprizadene delojemalca, do višine 2.000,00 Euro.

Za solidarnostno pomoč po prvi alinei prejšnjega odstavka se šteje tudi povračilo stroškov pogreba v primeru smrti delojemalca.

SPREMEMBA ROKA ZA PLAČILO PREDHODNE AKONTACIJE DDPO IN DOHODNINE OD DOHODKA IZ DEJAVNOSTI

Z zadnjo spremembo Zakona o davčnem postopku se poenoti rok za plačilo predhodne akontacije dohodnine in obveznosti iz naslova prispevkov za socialno varnost – tj. na najpozneje 20. dne v mesecu za pretekli mesec, kar daje možnost plačila predhodnih akontacij in prispevkov za socialno varnost z enim plačilnim nalogom.

Enako se prestavi tudi rok za plačilo akontacije davka od dohodkov pravnih oseb, in sicer na najpozneje 20. dne v mesecu za pretekli mesec.

ROK ZA ODDAJO VLOGE ZA UVELJAVLJANJE POSEBNE OLAJŠAVE ZA VZDRŽEVANE DRUŽINSKE ČLANE

Vlogo za uveljavljanje posebne olajšave za vzdrževane družinske člane pri odmeri dohodnine za leto 2022 (v papirnati obliki) je potrebno oddati do 6. februarja 2023, v kolikor jo bo boste oddali preko eDavkov, lahko to storite tudi do 20. februarja 2023, saj bo elektronski portal ostal odprt v času vnosa podatkov iz papirnatih vlog. Na mobilni aplikaciji eDavki in na spletnem portalu eDavki imate na voljo predizpolnjeno vlogo. Končno pa se lahko olajšava upošteva tudi z ugovorom zoper informativni izračun dohodnine.Uporabniki eDavkov boste lahko tudi uporabili predizpolnjeni obrazec z lanskimi podatki. S tem bo oddaja vloge enostavnejša, hkrati pa bo večja verjetnost, da bo vloga oddana pravilno, saj so v elektronskem obrazcu že vgrajene določene kontrole, ki preprečijo vnos napačnih podatkov.

S TEM OBVESTILOM NE PREVZEMAMO ODGOVORNOSTI ZA TOLMAČENJE PREDPISOV.

Vir:

- Zakon o dohodnini (ZDoh-2)

- Uredba o povračilu stroškov

- superdavki.com

- Spletne strani finančne uprave RS

- racunovodja.com

Pripravila: Pušnjak Anka